こんにちは! 税務会計チームのスタッフ森田です。

法人・個人の税務会計を担当しています。

今回の「税務会計について語らせてください!」は年末調整の時期が近づいてきましたので、年末調整での定額減税の事務手順についてです!

給与計算の担当者の方に向けて年調減税事務で行う内容についてご紹介します!

定額減税の概要について詳細を知りたい方は4月の「令和6年6月から定額減税が実施されます!」でご紹介していますので、ぜひご確認ください!

所得税の年調減税事務とは?

年調減税事務とは、年末調整での定額減税の事務手順のことをいい、年末調整の際に行います。 年末調整時に納税者本人や同一生計配偶者、扶養親族に基づいて計算した定額減税額を控除することで所得税額の精算を行います。※年調減税事務を行うのは令和6年の年末調整のみです。

これから年調減税事務で行う手順についてご紹介します。

年調減税事務で行うことは?

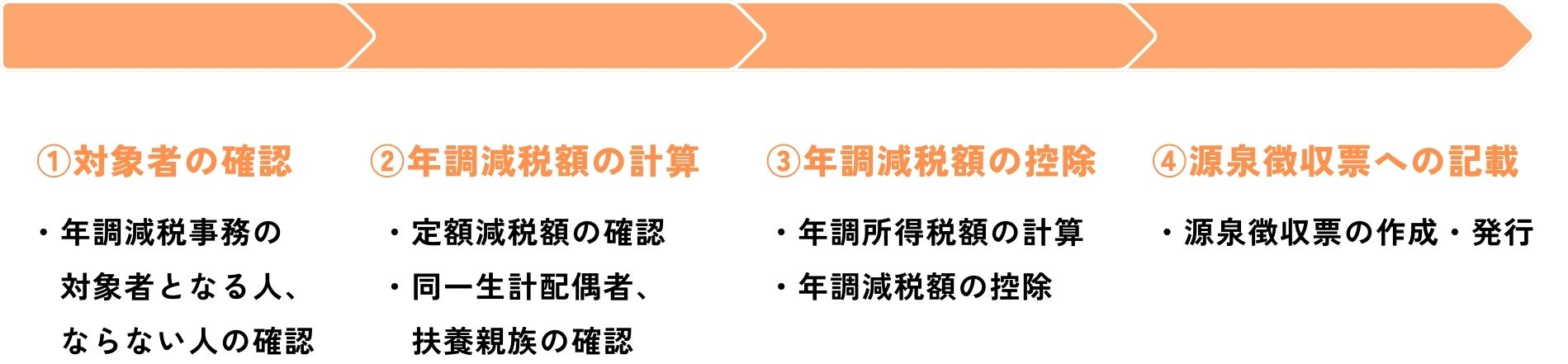

年調減税事務で行うことは下記の4点です。

①対象者の確認

②年調減税額の計算

③年調減税額の控除

④源泉徴収票への記載

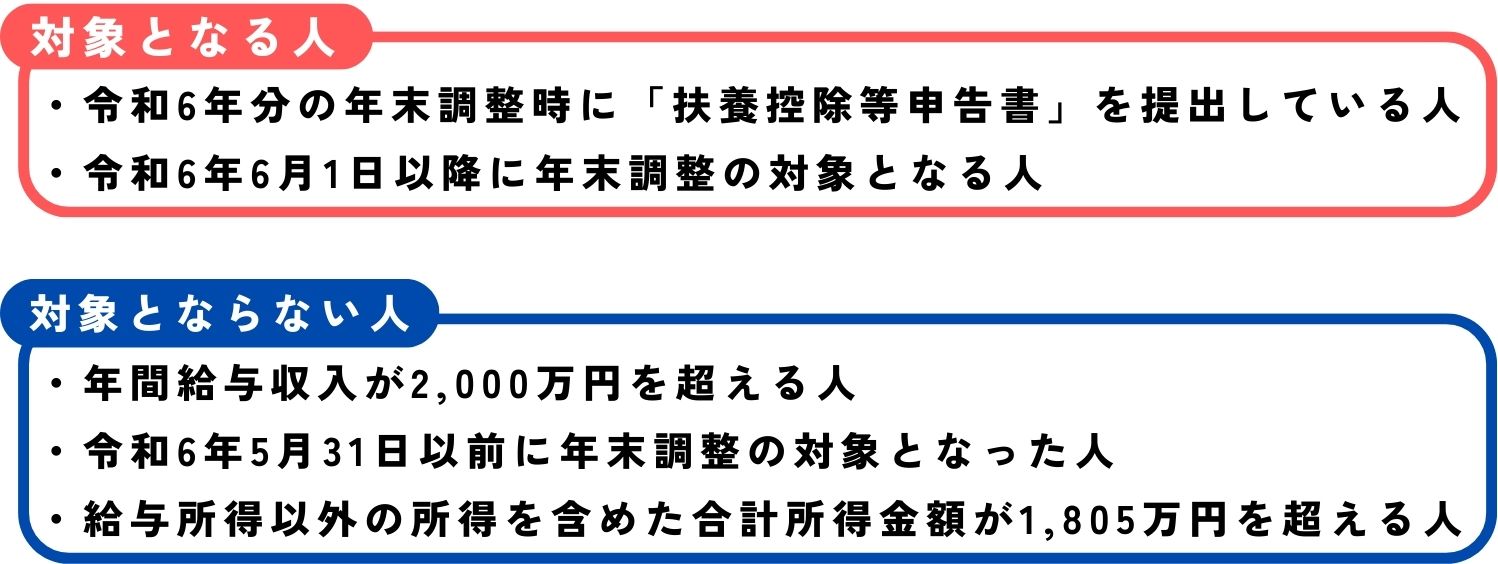

年調減税事務の対象者は?

まず、年調減税事務の対象者を確認します。年調減税事務の対象となる人と、対象とならない人は以下の通りです。

年調減税額の計算は?

年調減税額の計算では下記2点を確認します。

1. 定額減税額の確認 所得税の定額減税額は下記の合計額となります。

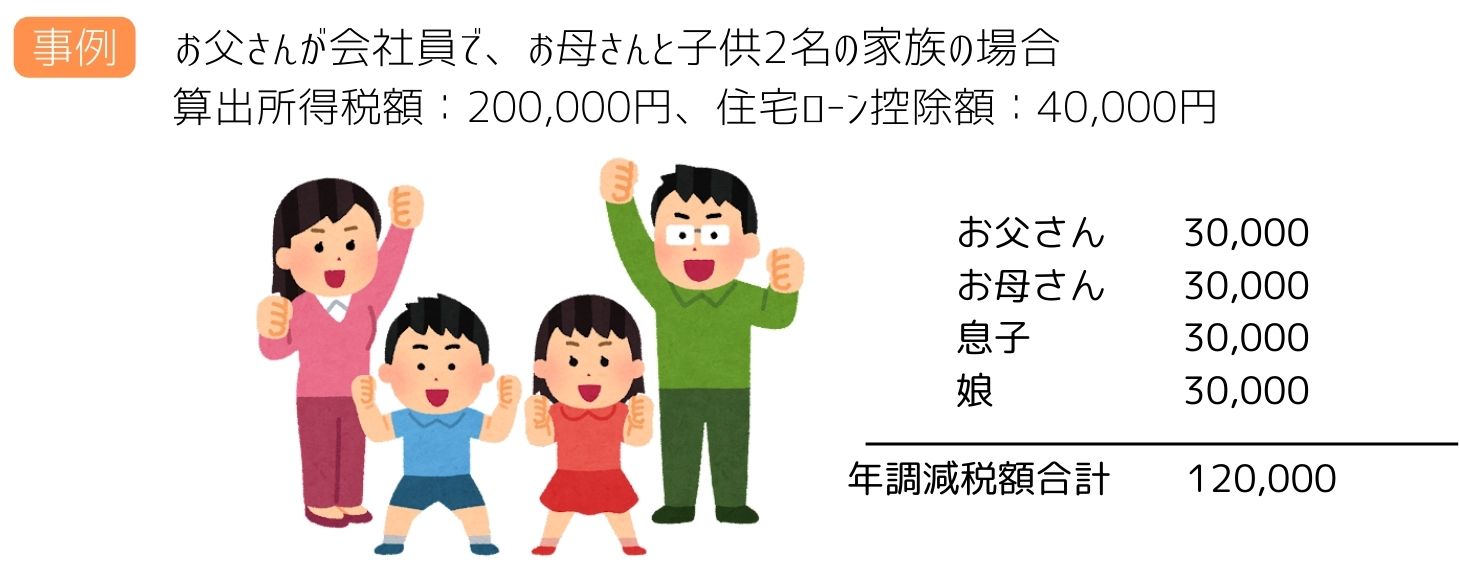

| ①本人 | 30,000円 |

| ②同一生計配偶者及び扶養親族 | 1人につき30,000円 |

2. 同一生計配偶者・扶養親族の確認 年調減税額を正確に計算するために、扶養控除等(異動)申告書や配偶者控除等申告書を基に、年末調整を行う時点での同一生計配偶者の有無と扶養親族の人数を確認します。

ただし、同一生計配偶者および扶養親族は、ともに居住者に限られます。

扶養親族とは、扶養控除等申告書に記載された控除対象扶養親族及び16歳未満の扶養親族のうち、合計所得金額が48万円以下の人です。

※給与のみの場合は給与収入103万円以下であれば、合計所得金額48万円以下となります。

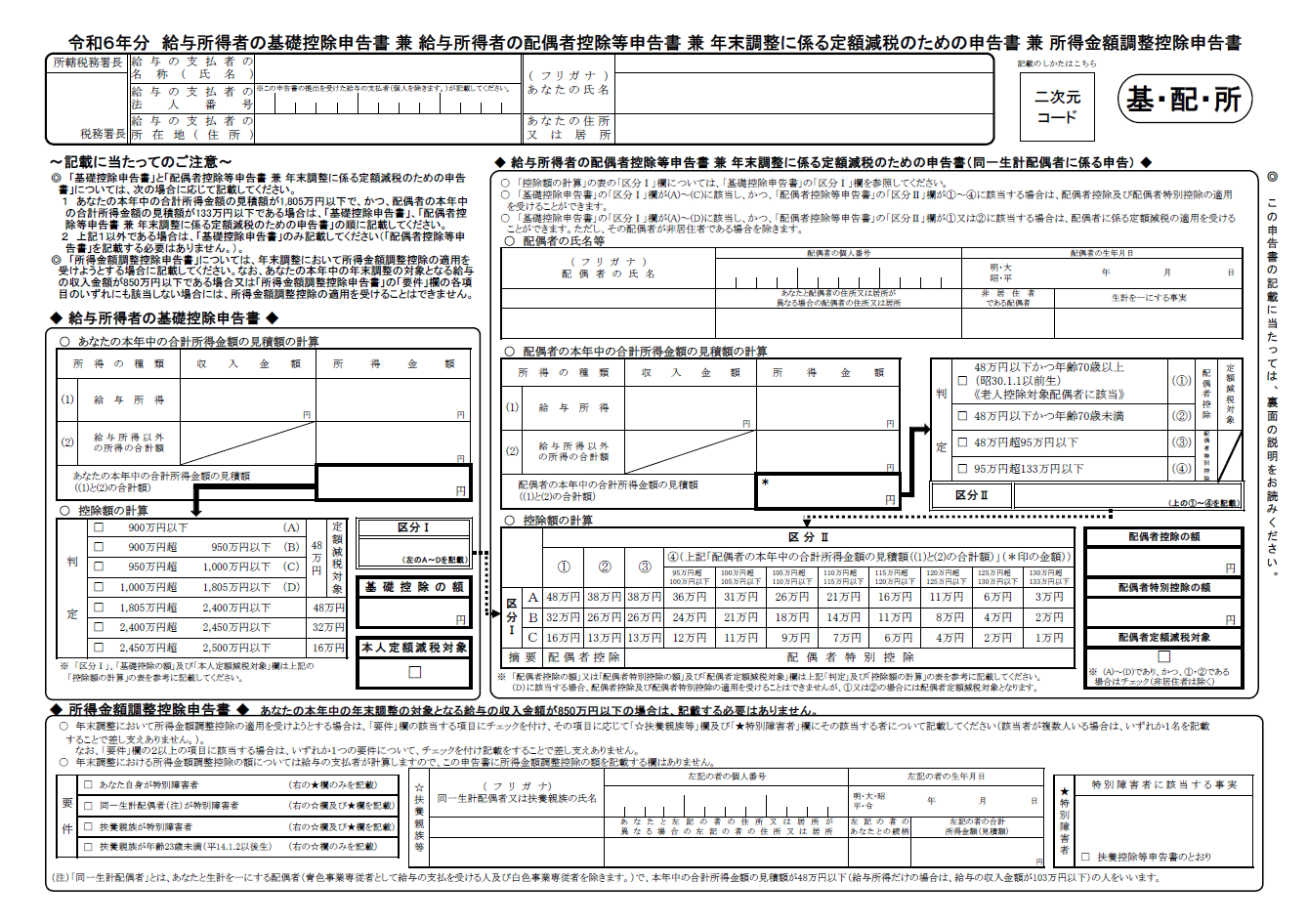

なお、合計所得金額が48万円以下の同一生計配偶者を年調減税額の計算に含めるためには、従業員に「配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書」を提出してもらう必要があります。

(画像出典)国税庁:給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整にかかる定額減税のための申告書 兼 所得金額調整控除申告書

年調減税額の控除は?

年調減税額の控除は以下の手順で行います。

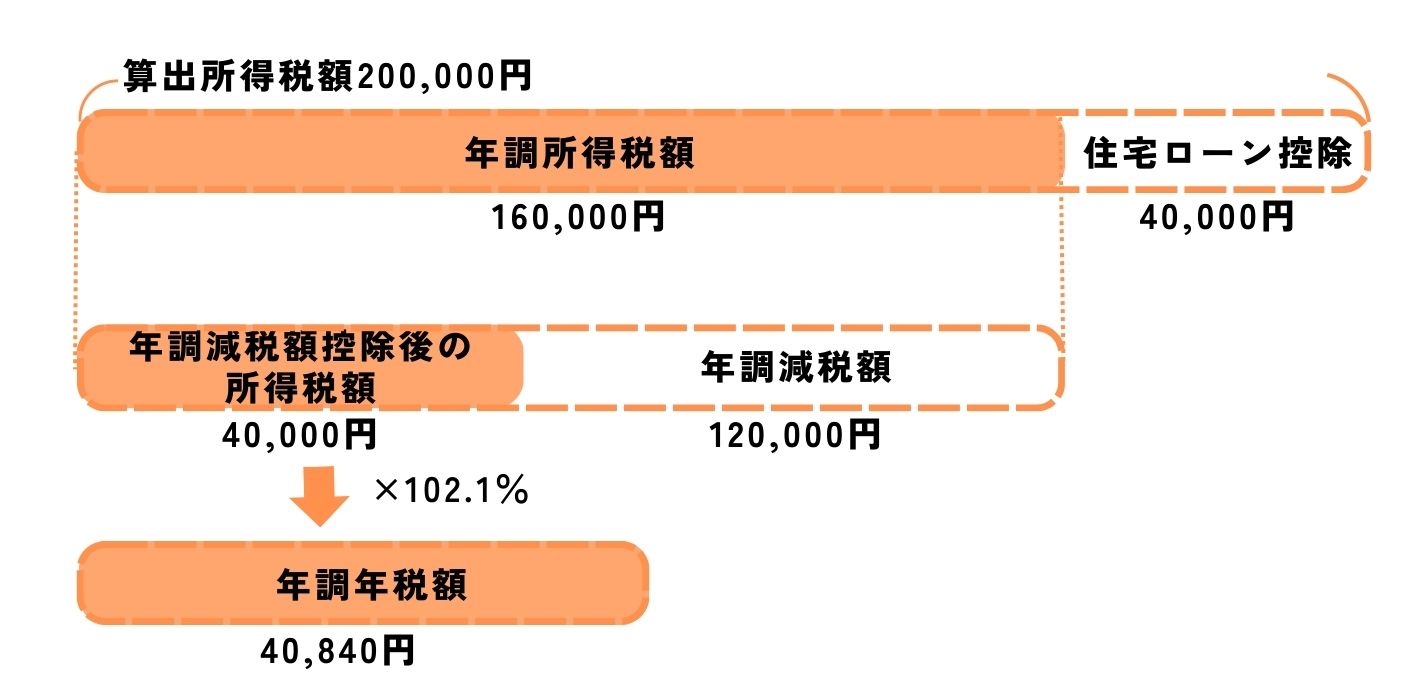

①年調所得税額の計算 通常通り、年末調整を行い年調所得税額を算出します。

②年調減税額の控除 年調所得税額から年調減税額を控除します。 控除する年調減税額は年調所得税額を上限とします。年調減税額を控除した後の金額に102.1%をかけて、年調年税額を計算し過不足額の精算を行います。

源泉徴収票への記載方法は?

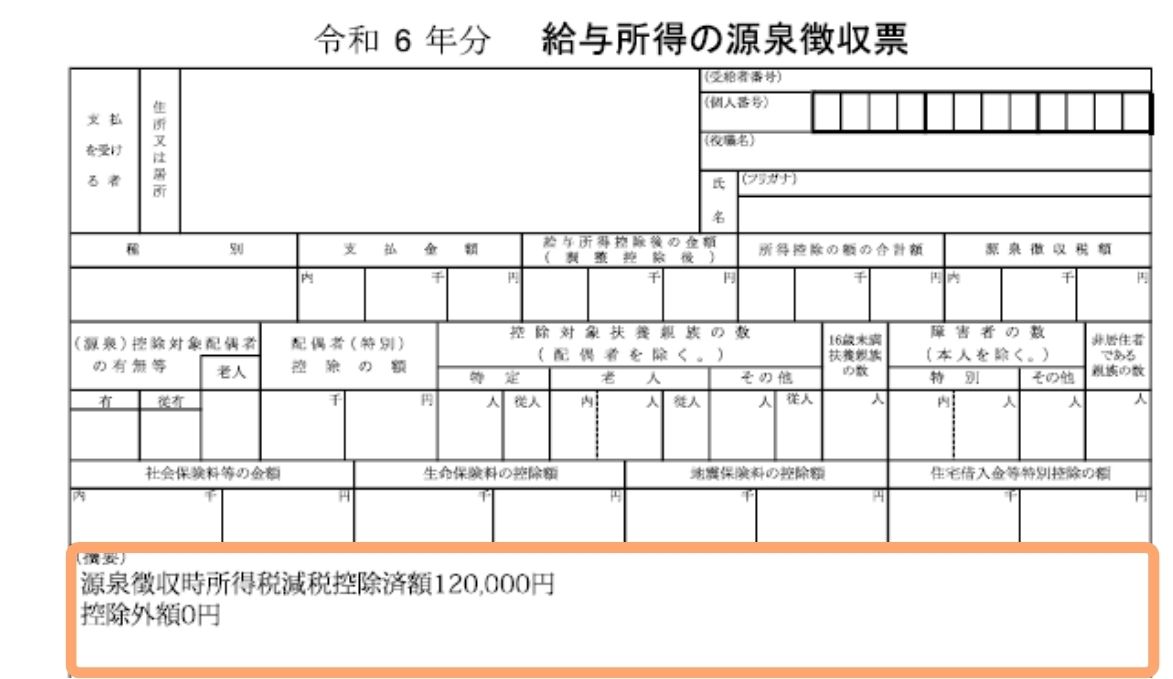

年末調整終了後に作成する源泉徴収票には、摘要欄に「源泉徴収時所得税減税控除済額」として年調減税額を記載します。年調減税額のうち年調所得税から控除しきれなかった年調減税額は「控除外額」として記載し、控除しきれなかった年調減税額がない場合は「控除外額0円」と記載します。源泉徴収税額欄には最終的な年調年税額を記載します。 先ほどの事例の場合、年調減税額は120,000円、控除しきれなかった年調減税額は0円なので源泉徴収票の摘要欄は図のように記載します。

出典:[手続名]給与所得の源泉徴収票(同合計表)国税庁 「令和 年分 給与所得の源泉徴収票」を加工して作成

※年末調整を行わない方は、源泉徴収票の「摘要欄」には定額減税額を記載する必要はありません。源泉徴収税額欄には、給料から差し引かれた源泉所得税を記載します。

年調減税事務のここまでの処理手順の流れをまとめると図のようになります。

控除しきれなかった定額減税額はどうなるの?

令和6年分の所得税額から定額減税額を控除しきれないと見込まれる場合は、定額減税しきれない額を1万円単位に切り上げて算定した調整給付金が従業員の方がお住まいの市区町村から給付されます。 その後、令和6年分の所得税と定額減税額が確定した後、当初の給付では不足する金額があった場合に令和7年以降に追加で給付されます。 調整給付の事務は市区町村で行われるため、給与計算担当者の方が調整給付に関する手続きを行う必要はありません。

年調減税事務は重要な手続きです。事務手順の流れを確認し理解を深めておきましょう。

今回は年調減税事務の事務手順についてご紹介しました。

詳細を知りたい、相談したい方は、国税庁の定額減税 特設サイトをご覧いただくか、税理士にご相談ください♪

最後までお読みいただきありがとうございました! スタッフ森田でした!

また次回もお楽しみに!

-300x200.jpg)

-150x150.jpg)